公開日:2023年09月22日 更新日:2024年04月05日

医療機関において、急に資金が必要になるケースは少なくありません。医療機器や設備の拡充などに活用できる資金調達方法のひとつに診療報酬(レセプト)ファクタリングがあります。診療報酬が支払われる前に資金を得ることが可能で、決算上の負債として計上されないのも特徴です。

そこでこの記事では診療報酬(レセプト)ファクタリングの基本的な知識を解説します。メリットやデメリットを含め、利用に適したシーンもご紹介しますので、ぜひ参考にしてください。

目次

【基礎知識】診療報酬ファクタリングの仕組み

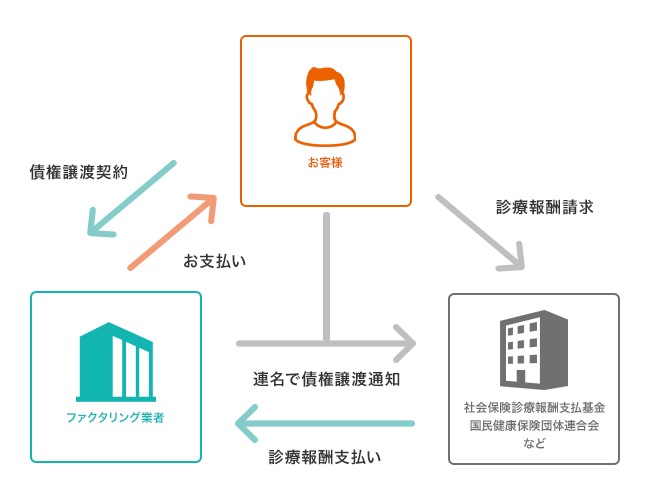

ファクタリングでは、売掛金(売掛債権)をファクタリング業者に譲渡し、買い取ってもらう形で資金を調達します。診療報酬ファクタリングでは、診療報酬が売掛金にあたります。

まず利用者である医療機関がファクタリング業者と診療報酬を譲渡する契約を締結。医療機関と業者が診療報酬の請求先である社会保険診療報酬支払基金(社保)・国民健康保険団体連合会(国保)に債権譲渡した旨を通知した後、業者から医療機関に買取代金が支払われます。

最終的には、社保や国保がファクタリング業者に診療報酬の支払いを行うのが一連の流れとなっています。

ファクタリングには、「利用者」と「ファクタリング業者」の2社間で行う2社間ファクタリングと、2社に加えて「請求先」も関わる3社間ファクタリングがあります。

診療報酬ファクタリングでは利用者である「医療機関」、「業者」、さらに請求先の「社保・国保」でやりとりを行う3社間ファクタリングが基本です。

診療報酬ファクタリングの手数料相場は0.25%~1%

ファクタリングでは、利用者がファクタリング業者に手数料を支払う形を取ります。診療報酬ファクタリングの場合、手数料相場は0.25%~1%です。一般的なファクタリングと比べ、リーズナブルに設定されているのが特徴です。

強みは信用力!医療機関とファクタリングが相性抜群なたった一つの理由

ファクタリング業者は、担保となる売掛金(売掛債権)が回収できるかどうかを重視します。売掛先が倒産すれば、資金を回収して利益を得ることが難しくなるからです。

診療報酬ファクタリングの売掛先は、社保や国保など公的機関です。倒産のリスクはほとんどないと言っても過言ではなく、信用性の高い売掛先だと見なされます。

ファクタリング業者にとって、未収リスクがない売掛先のため、審査も通りやすくなります。医療機関におけるファクタリングが、他業種よりも低い手数料で利用できるのもそのためです。

通常3社間ファクタリングでは、業者だけでなく売掛先も関わることになります。売掛先に「ファクタリングを利用するほど、資金に窮している」との印象を与えかねません。そのため、2社間ファクタリングを選ぶケースも多くあります。

診療報酬ファクタリングの場合、社保や国保など公的機関が請求先です。資金繰りの悪化を懸念されたところで、取引が滞る心配はありません。3社間ファクタリングを使うデメリットは限りなく少ないと言えます。

このような理由から、医療機関に適した資金調達方法としてファクタリングが注目されるようになりました。

診療報酬・レセプトのファクタリングのメリット

- 早急に資金調達できる

- 審査に通りやすく手数料も抑えやすい

- 負債にならないため融資状況に関係なく使える

医療機関が診療報酬を手にするには、請求から2カ月を要します。診療報酬ファクタリングでは、2カ月より前、早期の資金調達が可能です。銀行などの融資よりも審査が早く、短期間で資金が受け取れるのがメリットです。

加えて売掛先は、高い信用性を持つ公的機関です。ファクタリング業者の審査を通過しやすく、手数料を低く抑えられます。

診療報酬ファクタリングは借金ではなく、決算上の負債とは見なされません。ですから銀行融資枠も保存できます。すでに借入をしていて、追加融資が難しいケースでも活用できる利点もあります。

診療報酬・レセプトのファクタリングのデメリット

- 2社間ファクタリングよりは資金調達完了まで時間がかかる

- 即時入金されるのは診療報酬債権全体額の8割

- 開業前には使えない

診療報酬ファクタリングの場合、医療機関と業者、国保・社保の3機関が関わる3社間ファクタリングが基本です。利用者と業者で行う2社間ファクタリングと比較すると、やり取りに時間がかかります。

当然ながら、その分現金を手にするのも遅くなります。2社間ファクタリングが最短即日で資金化できるのに対し、3社間ファクタリングでは最低3日~1週間程度必要です。ただし、融資など他の資金調達方法に比べればかなりスピーディーであることは間違いありません。

また、即時に受け取れる金額は診療報酬総額の約8割に限られます。これは診療報酬には計算ミスなどもあり、請求額と支払い額に差が出やすい特徴があるためです。残りの金額は審査の後、支払基金からの本来の支払日に入金されることになります。

さらにファクタリングは「売掛金」を担保としているので、診療報酬、つまり売掛金のない医院の開業前には利用できない点にも注意が必要です。

こんなお医者様は要チェック!診療報酬ファクタリングに適した医療機関の特徴

ファクタリングは、医療機関全般と相性がいい資金調達方法だとお分かりいただけたでしょうか。ここからは、特にファクタリングをおすすめしたい医療機関、適している特徴をピックアップしてお伝えします。

とにかく速く資金調達したい場合

診療報酬ファクタリングは、短期間で資金の現金化を実現できる方法です。今すぐ資金が必要な病院、クリニックに最適だと言えるでしょう。

実は医療機関が利用できる資金調達方法はどれも時間がかかります。例えば銀行融資などでは、審査だけで最短でも1週間を要します。診療報酬ファクタリングの場合、入金までが最短3日~1週間程度と迅速な資金調達が可能です。

銀行融資での資金調達が難しい場合

診療報酬ファクタリングも他業種のファクタリングと同じく、融資(貸付)には該当しません。現状すでに銀行などの融資を受けている場合、追加融資は難しいのが現状です。

診療報酬ファクタリングなら売掛金さえあれば、融資での資金調達が困難な場合でも利用できます。また負債ではありませんから、将来のため融資の枠を温存しておきたい場合にも使える資金調達方法です。

新規開業後間もない医療機関

医院を開業するには、とにかく多額の資金が必要です。ところが開業直後は、融資などの審査が通りにくく、集患も安定しないため資金が不足しやすい傾向にあります。診療報酬ファクタリングは、未入金の診療報酬さえあれば利用できる方法です。新規開業後間もない医療機関の資金調達手段として適しており、使いやすい方法でもあります。

診療報酬ファクタリング業者の選び方&探し方|一括見積だと手間が最小限

多くの診療報酬ファクタリング業者の中から、最適な1社を選ぶためのポイントは次の2点です。まずは手数料です。手数料が差し引かれた額が手元に残るわけですから、手数料がより低い業者を選びましょう。

もうひとつは入金までのスピードです。オンラインで契約が完結できる業者なら、迅速な入金が期待できます。オンラインなら、業者の事務所に出向く手間も省けます。

さまざまな業者を比較して選ぶことをおすすめします。ただ、業者に逐一問い合わせるのでは効率が悪いため、複数業者に一括見積できるサービスを使うのがおすすめです。

【重要】病院・クリニックが使える資金調達手段一覧

| 調達可能額の目安 | 病院経営者の利用 | 新規開業者の利用 | |

|---|---|---|---|

| 診療報酬ファクタリング | 診療報酬債権の範囲内 | 〇 | ✕ |

| 銀行融資 | 条件により異なる | 〇 | 〇 |

| 福祉医療機構の融資 | 条件により異なる | 〇 | 〇 |

| 日本政策金融公庫の融資 | 制度により異なる | 〇 | 〇 |

| 商工中金の融資 | ~3億円 | 〇 | ✕ |

| ビジネスローンの融資 | 1万円~1000万円以下 | 〇 | △ |

| シンジケートローン | 条件により異なる | 〇 | ✕ |

診療報酬ファクタリング以外にも、資金調達の方法は多数存在します。病院・クリニックの経営者から新規開業希望者まで、病院や医療機関が利用可能な7つの資金調達方法についてご紹介します。

1.診療報酬ファクタリング

| 病院経営者の利用 | 〇 |

|---|---|

| 新規開業者の利用 | ✕ |

患者の自己負担分以外の、社会保険診療報酬支払基金などに請求する診療報酬債権を業者に買い取ってもらうことで早期に現金化する資金調達方法です。

調達可能な資金の上限は診療報酬債権からファクタリングの手数料を差し引いた金額となります。病院・クリニックの資金調達方法としては最短クラスである3日~1週間程度で資金を調達できます。

診療報酬ファクタリングに関してはこの記事の前半で詳しく解説していますので、以下のリンクからご覧ください。

- ・【基礎知識】診療報酬ファクタリングの仕組み

- ・強みは信用力!医療機関とファクタリングが相性抜群なたった一つの理由

- ・診療報酬ファクタリング業者の選び方&探し方

2.銀行融資

| 病院経営者の利用 | 〇 |

|---|---|

| 新規開業者の利用 | 〇 |

資金調達方法というと、銀行からの融資を受けることを思い浮かべる方も多いでしょう。融資の種類は、銀行の判断で行う「プロパー融資」と「信用保証協会の保証付融資」に大別されます。プロパー融資は100%リスクを負う融資で、審査が厳しい面があります。

一方、各都道府県にある信用保証協会は、中小企業・小規模事業者の資金調達をサポートする公的機関です。融資額の80%を信用保証協会が保証してくれるため、プロパー融資よりも審査に通過しやすいのが特徴です。原則、法人代表者以外の連帯保証人が不要なこと、担保がなくても利用できること、比較的長期の借入が可能などの利点もあります。

しかし事業計画書などの書類を提出する必要があり、信用保証協会と金融機関双方の審査を受けるため、資金調達に時間がかかります。

3.福祉医療機構の融資

| 病院経営者の利用 | 〇 |

|---|---|

| 新規開業者の利用 | 〇 |

国の福祉・医療政策推進のために設けられた融資制度です。厚生労働省・こども家庭庁所管のため、年率0.7~2%(令和5年9月1日改定)の低金利で融資が受けられます。

融資の上限額も高額(病院の先進機器購入などでは最大7億2000万円)で、クリニックの従業員数などの対象要件がないのも魅力です。固定金利で返済計画も立てやすく、融資実行後のフォローアップも受けられます。ただし相談拠点が関東、関西、沖縄のみのため、対応に時間がかかるデメリットも予想されます。

4.日本政策金融公庫の融資

| 病院経営者の利用 | 〇 |

|---|---|

| 新規開業者の利用 | 〇 |

全国に拠点を持つ政府系金融機関が手がける資金調達方法です。個人法人問わず固定金利での借入が可能で、低金利かつ返済期間が長期というメリットを持っています。医療機関で利用できる融資制度のうち、新規開業もしくは開業から2期目までの条件で受けられる「新創業融資制度」があります。融資限度額は3000万円(1500万円は運転資金に充てる条件つき)。

新規開業だけでなく、事業開始から7年以内なら受けられる融資もあります。女性、もしくは男性で35歳未満か55歳以上に限定して受けられる「女性、若者/シニア起業家支援資金」も用意されています。こちらは上限が7200万円(うち運転資金4800万円)。この他、新規開業もしくは開始から7年以内で、性別・年齢を問わない「新規開業資金」という制度もあり、上限額は先の「女性、若者/シニア起業家支援資金」と同じです。

新規開業をサポートしてくれる制度ですが、申込みから審査まで時間を要するところが難点です。

5.商工中金の融資

| 病院経営者の利用 | 〇 |

|---|---|

| 新規開業者の利用 | ✕ |

中小企業専門の金融機関であり、政府と組合の共同出資により設立した背景を持つ商工中金でも長期の融資を行っています。融資期間は設備資金15年以内、運転資金10年以内が原則です。常時雇用している従業員300名以下の企業への融資に特化しているため、医療機関の場合はケースバイケースで判断されることが予想されます。また新規開業時の利用は不可です。

6.ビジネスローン

| 病院経営者の利用 | 〇 |

|---|---|

| 新規開業者の利用 | △ |

医療機関の資金調達方法として、中小企業や個人事業者を対象とするビジネスローンも活用できます。ビジネスローンは銀行系、ノンバンク系に大別されドクターや医院に特化したものも登場しています。融資金額は100~5000万円までと幅広く、返済期間も1カ月~数年までさまざまです。ノンバンクのローンのほうが金利は高めで、業者によっては新規開業での使途を認めていないケースもあります。

7.シンジケートローン

| 病院経営者の利用 | 〇 |

|---|---|

| 新規開業者の利用 | ✕ |

シンジケートローンとは別名「協調融資」とも呼ばれ、複数の金融機関が協調して資金調達を行う方法です。比較的大型の資金調達に対応するため、調達金額は億以上の高額になります。さらに対象となるのは一定規模以上の医療機関に限られます。窓口が共通のため、同一条件での融資が可能なほか、手続きや交渉も1度で済みます。アレンジャーやエージェントが複数の金融機関との間で交渉をまとめるケースが多く、彼らへの手数料を支払う必要が出てきます。

この記事のまとめ

医院を経営するにあたって、医療機器の入れ替えや新規の設備投資など恒常的に資金が必要になります。開業当初から資金が必要になることも珍しくありません。

さまざまな資金調達方法の中でも特にスピーディーに現金化できるのが診療報酬(レセプト)ファクタリングです。売掛先である国保・社保は公の機関として信用性も高く、審査も迅速に進みます。負債として計上されない資金調達方法として、選択肢として検討されることをおすすめします。

当サイトでは1度のお問い合わせで、複数の優良ファクタリング業者を同時にご紹介することが可能ですので、是非ご活用ください。

一括ファクタリング

一括ファクタリング